Especialistas explicam os caminhos para adquirir bons hábitos desde a infância

Juliana Ribeiro e Juliano Schimiguel / Edição: Vivian Ortiz Publicado em 16/12/2020, às 08h00 - Atualizado às 11h32

Será que existe um momento certo para falar de dinheiro com as crianças? Enquanto alguns pais preferem não tocar nesse assunto com os filhos, outros já procuram estimular os pequenos desde cedo a terem pequenas experiências financeiras.

O secretário administrativo da Universidade da Família (UDF), André Shin Yuasa, é um dos que optou pela segunda opção. Pai de Alícia, de 11 anos, e Ian, de 8, ele e a esposa, Sheila Misawa, até inscreveram a filha em um curso voltado para o assunto, o ‘ABC do dinheiro’ do Instituto de Desenvolvimento Familiar Chieko Nishimura, que se propõe a dar conselhos a ensinar os princípios fundamentais da educação financeira para crianças.

"Nos interessou porque, além de falar sobre finanças, dava uma perspectiva pragmática do negócio. No fim, eles se envolveram, empreenderam e ganharam dinheiro vendendo produtos feitos por eles mesmos numa feirinha, no dia da formatura do curso", detalhou.

A iniciativa dos pais de Alícia é, de fato, muito importante e pode fazer total diferença na vida da herdeira. Tanto que, segundo a planejadora financeira Ana Beatriz Lima, da ‘Planejar’, se a educação financeira é construída ainda na infância, é possível criar adultos mais preparados para tomar decisões assertivas em suas vidas financeiras, economicamente sustentáveis e socialmente responsáveis. "O objetivo principal é fazer com que o indivíduo tenha uma relação positiva com o dinheiro", diz a especialista.

Este é, na verdade, um tema relativamente novo para a maior parte dos brasileiros. Segundo dados de uma pesquisa Ibope, encomendada peo C6 Bank, somente 21% das pessoas tiveram educação financeira até os 12 anos de idade. Destes, 45% não compartilham ou informam sobre o orçamento da casa para os filhos.

Alícia, de 11 anos, aprendeu os princípios fudamentais da educação financeira em um curso Foto: Youtube/ Instituto IDF

Alícia, de 11 anos, aprendeu os princípios fudamentais da educação financeira em um curso Foto: Youtube/ Instituto IDF

NÃO É ASSUNTO SÓ DOS MAIS VELHOS

Ana Beatriz diz que, primeiramente, as famílias precisam entender que dinheiro não é um assunto restrito ao mundo adulto. Ela, inclusive, faz um paralelo ao processo educacional básico.

"Não devemos delegar a tarefa de educar nossos filhos exclusivamente à escola, certo? Mas o fato é que o desenvolvimento de uma criança é resultado do que ela aprende na escola e de como valores e hábitos são trocados em casa. Na educação financeira temos que considerar a mesma dinâmica", explica a especialista.

Ela destaca que é importante que o tema seja trabalhado em casa mas, muitas vezes, ele vem carregado das crenças existentes naquele núcleo familiar que podem ser conflitantes com o aprendizado no âmbito escolar. "É extremamente aconselhável que as famílias se disponibilizem a participar e estejam abertas a passar por esse processo juntamente com seus filhos", diz.

Para Rafael Parente, diretor da BEI Educação, é essencial que crianças e jovens aprendam, desde cedo, os principais conceitos de educação financeira e entendam sua importância para a vida e a conquista de seus sonhos.

"Por outro lado, a educação financeira auxilia no desenvolvimento de habilidades e competências matemáticas básicas, como juros sobre juros, por exemplo. Isso acontece porque é mais fácil para o estudante aprender matemática quando compreende como os conceitos e fórmulas são aplicadas em situações autênticas, da vida real", destaca.

SEM TABUS

Segundo a planejadora financeira, o exemplo é sempre a melhor forma de ensinar as crianças sobre qualquer assunto. "Se possível, compartilhe com seus filhos qualquer processo da sua vida que esteja em curso ou já tenha envolvido a tarefa de juntar recursos para o uso futuro", sugere.

Ana Beatriz explica que a dificuldade na hora de conversar sobre finanças com as crianças está mais ligada à relação que os adultos da família têm com o dinheiro. Se é algo mais complicado, a conversa tende a ser mais difícil.

"A ideia é que não seja tabu. A criança pode vir com ideias meio deturpadas ou equivocadas pelo fato de tirar conclusões sobre o assunto, já que não se fala sobre isso com ela. Mas se a conversa já estiver mais avançada, não precisa achar que deve ter todas as respostas. Mostre que vai buscar a informação se não a tiver", orienta.

Ainda de acordo com a especialista, é importante que os adultos tentem fazer uma autocrítica e busquem entender o ponto de vista da criança. “Buscar orientação nessas horas é uma possibilidade que deve ser considerada", alerta.

PRINCIPAIS DÚVIDAS DOS PEQUENOS

Quando se fala em dinheiro, muitas crianças ainda não têm noção do seu real valor. Antes dos 6 anos, por exemplo, elas apresentam dificuldade de quantificar o dinheiro por não dominarem as operações matemáticas, como explica a especialista.

"O caro ou o barato para crianças nessa fase não são adjetivos muito claros. Quando conseguem relativizar as coisas quanto a seus preços, elas ainda não conseguem entender muito bem que o dinheiro é finito. O cartão de crédito para elas é a mesma coisa que dinheiro. Por isso a importância de começar a ensinar a administrar já nessa idade é interessante", destaca.

Ana Beatriz diz que fazer um pequeno orçamento com o dinheiro da mesada ou semanada é uma forma excelente de saber que existe uma determinada quantia que entra, e que esse é o valor máximo que se tem para gastar.

"Dessa forma, faz-se uma analogia com os recursos que os pais e responsáveis geram através de seu trabalho e que deve ser administrado para poder pagar todas as despesas da família", completa.

VALE DAR MESADA?

Uma das primeiras experiências das crianças em relação ao dinheiro é a famosa mesada, que é aquele valor que os pais costumam dar mensalmente. E essa foi exatamente uma das formas que André encontrou para estimular a filha a poupar.

"Ofereci uma mesada e disse que se ela poupasse poderia comprar algo que desejava muito", diz o secretário, revelando ainda que costuma dar o dinheiro em espécie.

Mas será que essa é a melhor opção? De acordo com o especialista, sim: "No começo, é melhor que recebam o dinheiro vivo, porque há uma diferença de percepções no cérebro, de acordo com as neurociências, de lidar com notas e moedas concretas e de apenas lidar com quantias abstratas. Por esta razão, é muito comum que pessoas adultas tenham problemas com os limites da conta no banco ou no cartão de crédito".

É PRECISO ORIENTAR!

A planejadora financeira lembra que a mesada não é, por si só, uma solução para a criança aprender a administrar seu dinheiro. Apesar de, sem dúvidas, ser uma ferramenta usada no processo de educação financeira. "Uma vez que a família decida introduzir o uso da mesada, é imprescindível que a criança receba informações e orientações sobre o uso dessa ferramenta", explica.

Ana Beatriz orienta ainda que, até a adolescência, a criança receba dinheiro em espécie: “Os pequenos não conseguem quantificar bem os recursos que têm. É indicado que a semanada para crianças de menos de 9 anos seja em notas de pequeno valor, para que elas consigam ter um melhor entendimento ao particionar o volume ganho entre o gastar, poupar e doar".

Após essa idade, a especialista aconselha mudar a frequência para mensal - agora sim, a mesada. Nessa fase, a noção de tempo já está bem fixada e ela consegue gerir seu dinheiro ao longo de um período maior.

A partir dos 11, 12 anos, orienta Ana Beatriz, pode-se introduzir o uso do cartão pré-pago como forma do adolescente ter familiaridade com outro meio de pagamento. “A partir dos 14 anos, indico abertura de conta. Alguns bancos digitais já oferecem plataformas desenhadas para esse público", explica. Ela lembra, porém, que por uma questão de segurança, essa conta deve ser monitorada pelo responsável e deve ter um volume de recursos limitado.

Agora, caso os responsáveis desejem criar um portfólio de investimentos para seu pequeno acessar no futuro, eles devem seguir a métrica de uma carteira que considere: risco que desejam correr, em que prazo desejam resgatar, quanto querem acumular ou quanto podem aportar periodicamente.

"Notaram alguma diferença com qualquer outra regra para investir? Não, né? Mas é porque não tem. A gestão de recursos financeiros deve sempre ser feita sob orientação profissional, através de uma instituição autorizada. O investidor deve buscar saber o que está fazendo", completa a profissional.

CONSUMO CONSCIENTE

A especialista diz que a poupança deve sempre ter um objetivo para o qual ela se destina. É dessa forma que qualquer pessoa se motiva a guardar dinheiro. Outra forma é ensinar na prática, já que crianças estão sempre demandando alguma coisa material.

"Quando não é a propaganda, é o meio social que instiga o consumo. Aproveite a oportunidade de uma demanda qualquer da criança para propor a ela o desafio de criar um plano que a faça comprar com seus próprios recursos aquele seu objeto do desejo", sugere Ana Beatriz.

Foi exatamente isso que Alícia fez. Segundo o pai, a menina conseguiu poupar e comprou um ‘game’ que desejava muito. "Ela conseguiu abdicar de pequenos desejos em função de algo maior. Conquistou aquilo que desejava por esforço e vontade própria, postergando desejos imediatos", diz André, orgulhoso.

Para a planejadora financeira, é interessante que nessa interação se abordem questões sobre as razões que levaram a criança a desejar aquilo.

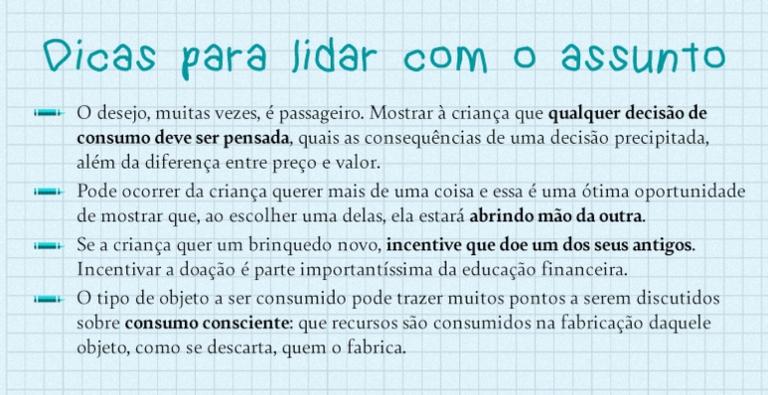

Arte: Nayara Bardin/ Ana Maria Digital

Arte: Nayara Bardin/ Ana Maria Digital

"É importante destacar que a educação financeira, quando introduzida na infância, tem um efeito transformador na sociedade. Não pode jamais ser vista como inimiga da economia. A sociedade precisa ter consciência financeira e se transformar em um lugar de crescimento sustentável", conclui a especialista.